Sin plata en mano no hay negocio: conozca cómo va la negociación de Almacenes Éxito

La noticia de la venta de los Almacenes Éxitos se ha difundido ampliamente, pero aún el negocio no se ha cerrado. El Grupo Calleja debe demostrar su capacidad financiera para la compra.

Por: Jeimmy Johana Olivar Poveda

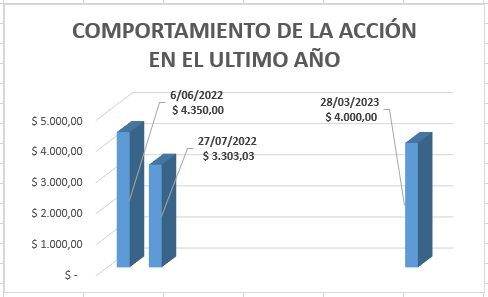

En los últimos días se puso en conocimiento público que el Grupo Calleja y el Grupo Casino, ya tienen presuntos acuerdos iniciales que pretenden negociar las acciones de Almacenes Éxito, por parte de los salvadoreños presentan la oferta más alta hasta el momento, generando que las acciones del Éxito se dispararan el pasado lunes en un aproximado del 33,07% según la Bolsa de Valores en Colombia (BVC), este aumento en las acciones se dio gracias a la notificación de que probablemente cambiara de dueño.

El acuerdo inicial que se plantea es del 34,05 % del capital de Almacenes Éxito, que controla de forma directa el grupo Casino, además que la oferta por parte del Grupo Calleja es de $1.175 millones de dólares, por el 100% del capital con derecho a voto, equivalente a $0,9053 dólares por acción. Por otro lado, anteriores oferentes como el Grupo Gilinski ofreció $586,5 millones de dólares, y el 51% de control de voto, está oferta presentada en junio del presente año no tuvo en cuenta la proyección futura y la estimación significativa de los almacenes Éxito.

El magister en dirección y asesoramiento financiero con 8 años de experiencia como corredor de bolsa, Iván Tunjano, comenta que la baja en las acciones de los almacenes se debe a que las acciones están 50% por debajo de lo que vale en realidad, situación que obliga al Grupo Casino a vender sus acción, incluso propone frente al GPA (Companhia Brasileira de Distribuição), la venta del capital en su totalidad, por esa misma razón la oferta salvadoreña es la más tentadora, para los accionistas del 93% de esta cadena de almacenes.

La exigencia de venta por parte del Grupo Casino surge a raíz de la subida de tasas, puesto que Casino quedó con una necesidad de capital alrededor de $6.400 millones de euros que requiere el CEO, por esa razón toma la determinación de vender acciones Éxito. En efecto dichas acciones, según los especialistas, están económicas en el mercado y estaban decaídas por aspectos relacionados con la pandemia, ya que la mayoría de OPA (Oferta Pública de Adquisición) en próximas ocasiones pueden estar por debajo del precio real de las acciones como le paso a almacenes Éxito, puesto que en este tipo de negociaciones influyen también los aspectos geopolíticos del momento.

Para este negocio la oferta del Grupo Calleja es tentadora porque la OPA es de $3.797, comprándolas al 36% de su valor patrimonial, sin embargo “puede haber una OPA competitiva después, por el incremento esta semana en las acciones Éxito”, según Iván, quién agrego que pueden estarse negociando un poco más de 6.511 millones de pesos, pero tendría que ser un oferente mayor a lo ofrecido por el Grupo Calleja y probablemente las opciones son bajas pero, sin embargo, existe la oportunidades de una nueva oferta.

Ahora, la responsabilidad del Grupo Calleja es con la Superintendencia Financiera de Colombia y se debe acreditar la capacidad financiera para comprar esa cantidad de acciones. En el momento en el que se constituyan las garantías financieras de la OPA por parte de los salvadoreños, la Superintendencia puede bloquear la acción y se dan por vendidas las acciones de Éxito. Es decir, aunque ambas partes hallan afirmado que hay un negocio, hasta que no esté el dinero de esa OPA todavía puede surgir una nueva oferta.